Goldman Sachs hat 400 zukünftige Großprojekte zur Ölförderung untersucht, ob diese bei einem Ölpreis von 70 US$ noch profitabel sind. Weniger als ein Drittel dieser Projekte sind noch profitabel, Projekte im Gesamtwert von 930 Milliarden US$ sind es nicht mehr. Mithin besteht das Risiko, dass diese Investments mehr kosten als ihre Ölförderung einbringt. Diese Projekte stehen für eine Ölförderung 7,5 Millionen Barrel Öl pro Tag im Jahr 2025. Ihr Platzen würde also eine enorme Menge Zukunftsöl vom Markt nehmen.

Hinzu kommt, dass der aktuelle Ölpreis schon 10 Dollar unter der Analyse-Grenze von Goldman Sachs liegt und somit noch mehr Projekte betroffen wären. Auch sind die Tight-Oil und Schiefergas-Gebiete in den USA noch nicht in diese Analyse einbezogen - vermutlich weil sie aus vielen kleinen Projekte bestehen und nicht als ein Großes. Die Gerüchte, der Fracking-Boom der USA basiere auf inzwischen faulen Krediten, halten sich hartnäckig und könnten, die Vorstufe zu einer neuen Finanzkrise darstellen. Bloomberg zitiert den Energieminister der Vereinigten Arabischen Emirate damit, dass die OPEC erst eingreifen würde, wenn der Ölpreis unter 40 US$ sinkt.

Für 2015 stehen laut Bloomberg in den Ölfirmen Investitionsentscheidungen für 800 Projekte in Höhe von 500 Milliarden US$ an. Das aktuelle Preisniveau dürfte starken Einfluss darauf haben, ob die Entscheidungen zugunsten oder zuungunsten der Projekte ausfallen. Je länger das aktuelle Ölpreisniveau anhalte, umso mehr der "Zombie-Projekte" würden aufs Abstellgleis geschoben und damit könnte der anschließende Ölpreis-Anstieg umso rasanter ausfallen, warnt Bloomberg.

Dazu passt ein Bericht der BBC, nach welchem in der Nordsee beim aktuellen Ölpreis kein einziges neues Ölförderprojekt mehr profitabel wäre. Die Budgets in den aktiven Firmen würden für 2015 zurückgefahren, Personal entlassen, Projekte stillgelegt. ConocoPhillips entlässt in Großbritannien 230 von 1650 Arbeitern und kündigt eine Kürzung des Investitionskapitals um 20% für 2015 an. Goldman Sachs zufolge wäre eine Kürzung von 30% der Investitionsbudgets quer durch die Branche denkbar. Der Nordsee-Förderer Apache kürzt das Gehalt der Mitarbeiter ab 1. Januar um 10%.

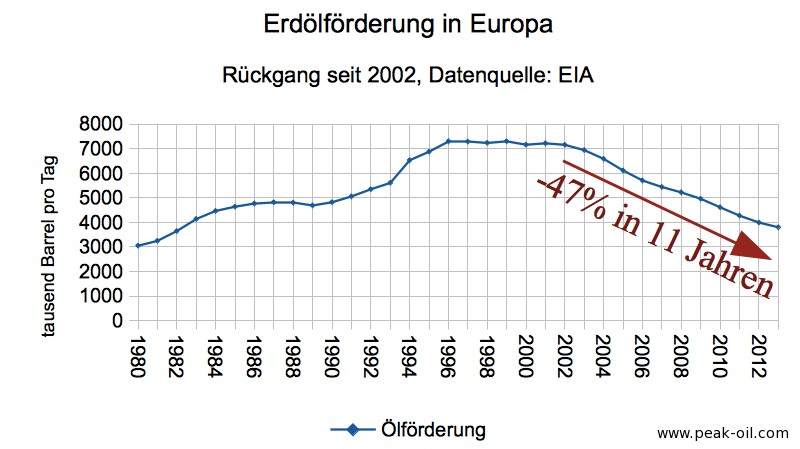

Die Entwicklung widerspricht völlig den Szenarien der Internationalen Energieagentur, wonach in den kommenden Jahren jährlich 900 Milliarden US$ in neue Öl- und Gas-Investments gesteckt werden müßten, um das Förderniveau aufrecht zu erhalten. Allerdings hat die IEA auch schon andere prophetische Aussagen gemacht, so 2011, als sie vor einer Ölkrise ab 2015 warnte, wenn nicht genügend Investitionen fließen würden. Die Situation in der Nordsee bedroht zudem die sowieso schon wacklige europäische Ölversorgung. Der europäische Selbstversorgungsgrad mit Öl schrumpfte 2013 auf 26,5% auf das Niveau von 1982. Seitdem die Nordsee-Förderung 1996 ihren Peak erreichte schrumpft Europas Ölförderung seit 2002 um 4 bis 7% pro Jahr. Der Ölpreisverfall könnte die Entwicklung beschleunigen.

Jeden, der sich auch nur ein wenig mit Marktmechanismen auskennt, sollte dieser extreme Preiseinbruch beunruhigen.

Manche Ökonomen, die nun über das tolle “Konjunkturprogramm” und den Sieg über Öl-Oligarchen und Scheichs jubeln, kommen mir vor wie manche Urlauber in den Weihnachtsferien 2004 auf Phuket, die sich darüber freuten, wie herrlich breit plötzlich der Strand wurde und wie die Fische auf dem freigelegten Meeresgrund zappelten…

Ein Kommentator

Leider haben Politik, Behörden und die meisten Unternehmen diese Entwicklung weiterhin auf der leichten Schulter, obwohl sich hier ein Doppelrisiko aus Finanz- und Energiekrise auftürmt. Eine Peak-Oil-Strategie wird in den meisten Institutionen weiterhin nicht oder nicht angemessen diskutiert.