Zum aktuellen Ölpreisabsturz wurde bereits viel gesagt und geschrieben. Die Wirkungen werden an mindestens vier Fronten sichtbar:

- in den Ölimportländern sinken die Ölkosten und es wird Kaufkraft bei den Ölverbrauchern frei, die anderweitig einsetzbar ist. In Europa führt diese Tatsache dazu, dass der Ölpreiseinbruch als Konjunkturpaket gefeiert wird.

- in den Ölexportländern sinken die Exporterlöse. Dies strapaziert die wirtschaftliche Situation der Ölförderer und der Staatshaushalte, denn die meisten Ölkonzerne sind im Staatseigentum und führen ihre Erlöse in irgendeiner Form in den Staatshaushalt ab. Schrumpfende Ölpreise führen zu schrumpfenden Staatseinnahmen, beim aktuellen Ölpreis gerät der Haushalt von immer mehr Staaten ins Defizit.

- die Finanzierung von Ölförderprojekten steht in Frage. Dies betrifft sowohl die niegelnagelneue Fracking-Industrie in den USA, die Ölsand-Industrie in Kanada wie auch einen großen Teil von Offshore-Projekten weltweit, die unter der Annahme höherer Ölpreise als 50 US$ geplant und projektiert wurden. Der Ölpreisabsturz untergräbt nicht nur die Wirtschaftlichkeit bereits laufender und geplanter Projekte, er untergräbt auch das langfristigere Vertrauen von Investoren und Projektumsetzern in ein angemessenes Preisniveau. Zerohedge meldet die Insolvenz der ersten im Fracking engagierten Firma WBH Energy LB und listet weitere Firmen mit anfälligem Schulden-Gewinn-Verhältnis auf (Diese Liste führt eine Firma namens Cheniere Energy Partners LB an, die 44 mal soviel Schulden hat, wie sie als Jahresgewinn verzeichnet.)

- das Ölpreisniveau vergrößert die systemischen Risiken für das weiterhin angeschlagene Finanzsystem, weil viele Ölförderer kreditfinanziert agieren und wechselseitige Absicherungsgeschäfte Finanzjongleure in Gefahr bringen. Wenn kreditfinanzierte Firmen ausfallen, müssen die Kreditgeber ihre Kredite abschreiben, was in dem labilen Finanzumfeld zu Kettenreaktionen führen kann, bei denen letztlich (man kennt das ja schon) die auflaufenden faulen Kredite durch "Schuldenpakete" wieder auf den Staatshaushalten lasten könnten.

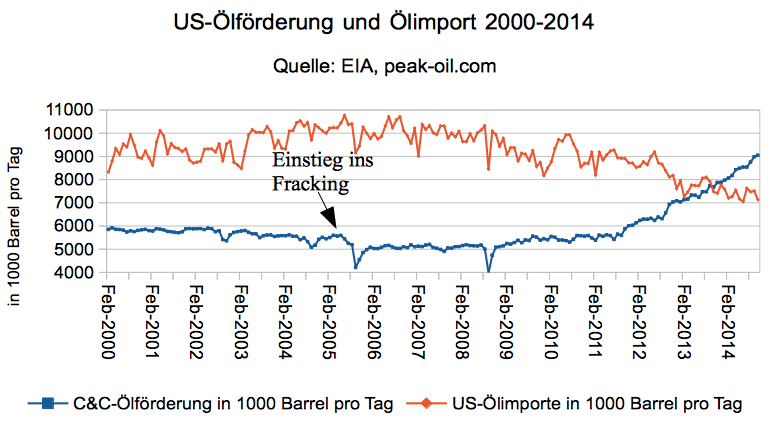

Die Rentabilitätsschwäche der Förderfirmen wird Übernahmen und einen Konzentrationsprozess im US-Fracking-Geschäft vorantreiben sowie die Fracking-Aktivitäten bremsen. Mittelfristig ist ein Rückgang der US-Ölförderung wahrscheinlich, weil die Zahl der wirtschaftlich betreibbaren Förderstellen schrumpft. Schaut man sich an, wie schnell die US-Ölförderung in den vergangenen 10 Jahren angestiegen ist und kombiniert man dieses Bild mit dem Wissen um die rasanten Förderabfälle in den Fracking-Bohrungen, so wird deutlich, dass ein Abbremsen der Fracking-Aktivitäten schnell auch die US-Ölförderung wieder in Richtung des 2005er Niveau schieben kann.

Ein Jojo-Effekt ist zu befürchten: Während der Fracking-Erfolg seit 2005 die Ölnachfrage der USA auf dem internationalen Ölexportmarkt so stark schrumpfte, dass derzeit ein Überangebot auf dem Weltmarkt diesen rasanten Preiseinbruch hervorruft, so könnte ein Schrumpfen des Frackings die US-Importe ebenso schnell wieder ansteigen lassen. Genauso schnell, wie der Ölpreis einbrach, könnte er dann wieder anziehen; mit dem Ergebnis, dass die Unsicherheit bezüglich der zukünftigen Preisentwicklung eher zunimmt: Gibt es künftig nun niedrige oder hohe Ölpreise? Lohnt sich ein Investment in die Ausbeutung von Öl oder tut es das nicht? Offensichtlich hat der Ölpreis einen Stabilitätskorridor nach unten verlassen. Das Ergebnis ist Unsicherheit.

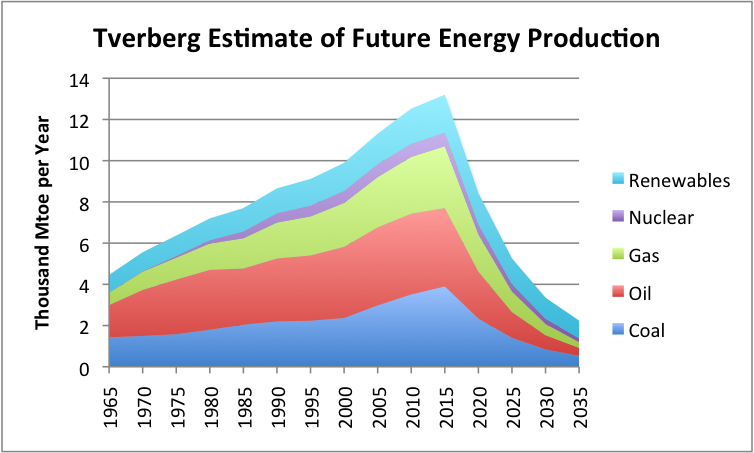

Unsicherheit statt Planungssicherheit torpediert die von der Internationalen Energieagentur erhofften Investitionsmengen in die globale Ölförderung, die aber notwendig sind, um das heutige Förderniveau aufrecht zu erhalten. Der rasante, vorerst als kurzfristiges Phänomen wahrgenommene Ölpreisabsturz manifestiert auf längere Sicht das Fördermaximum. Die Unsicherheiten bezüglich künftiger wirtschaftlicher Rahmenbedingungen könnten Geld aus dem Ölgeschäft fernhalten und damit zu einer sich selbst verstärkenden Abwärtspirale führen, wie sie Gail Tverberg in ihrer wenig ermutigenden Grafik darstellt:

Interessant in dem Zusammenhang ist die neuzubewertende Stellung Saudi Arabiens. Die Saudis haben das Ölkartell OPEC auflaufen lassen und signalisiert, dass sie nicht mehr als alleiniger Swing-Producer auftreten werden. In der Vergangenheit dämpfte Saudi Aramco zu große Preisausschläge dadurch, dass bei zu starkem Preisanstieg die Ölförderung auch kurzfristig gesteigert und bei zu großen Preisabschlag die Ölförderung gedrosselt wurde. Saudi Arabien hat für den Ölmarkt das bereitgestellt, was Betreiber von Stromnetzen "Regelenergie" nennen. Wo die Netzbetreiber die Frequenz des Stromnetzes in einem engen Frequenzkorridor um 50 Hz herum fahren, fuhr Saudi Arabien die Weltölversorgung von 2011 bis 2014 in einem engen Preiskorridor um 110 US$ herum. Der exorbitante US-Fracking-Erfolg hat saudisches Öl aus Nordamerika verdrängt: Man versorgt sich dort wieder in größerem Maße selbst, der US-Importrückgang zwingt die Scheichs dazu, ihr Öl anderswo zu verkaufen. Mit dem faktischen Aufkündigen des OPEC-Kartells und dem Rückzieher als Stabilisator für die Weltölversorgung zeigt die saudische Königsfamilie ihre (neue) Macht: An ihnen hängt eine stabile Ölversorgung und ein stabiler Ölpreis, sie können diesen bei Bedarf so stark drücken, dass eine Marktbereinigung (im Sinne aus dem Spiel fallender Ölfirmen und Ölfördergebiete) die Folge ist, sie können ihn aber auch zweifellos stark anziehen lassen - wobei ein Realität gewordener Beweis für diese Macht noch aussteht. Auch wenn jetzt ein einzelner saudischer Prinz (von denen es wohl 8000 bis 12000 gibt) sagt, man würde einen Ölpreis von 100 US$ nie wieder sehen, ist das kein Grund zu reiner Freude. Denn der Ölpreis ist eben längst nicht nur ein Kostenfaktor für Ölverbraucher, sondern auch der Investitionstreiber für Ölversorger. Hinzu kommt eine unsichere Zukunft für das mächtigste Ölland auf dem Planeten: Der 90jährige König Abdullah wurde zum Jahreswechsel mit akuter Atemnot ins Krankenhaus eingeliefert. Seine Tage sind gezählt. Machtkämpfe innerhalb des mächtigsten Öllandes stehen aufgrund fragiler Nachfolgeregelungen vor der Tür. Keineswegs bedeutet diese Situation Sicherheit für Annahmen über die künftige Ölstrategie des arabischen Staats.

Weiteres:

- Contra-Magazin: Kanada: Rezession durch Ölpreiskrieg mit Saudi-Arabien?

- Manager-Magazin: Billiges Öl: Der Anfang vom Ende

- WELT: Der amerikanische Energiewahn könnte böse enden

- SPON: Warten auf höhere Preise: Shell und Co bunkern Erdöl auf Super-Tankern

- taz: Interview mit PFI-Mitglied Lutz Mez: "Viel tiefer kann der Ölpreis nicht fallen"

- DNN: Klimawandel: Wer darf noch wieviel fossile Energie nutzen?

- SPON: 2008: Hacker sollen türkische Ölpipeline zur Explosion gebracht haben

- Augsburger Allgemeine: Wie lange bleibt das Öl noch so günstig? (Mit unbenanntem Verweis auf dieses Blog)

- Sonnenzeitung: Interview mit Werner Zittel

- DerStandard: Schottlands Ölsektor "kurz vor dem Zusammenbruch"

- DerStandard: OMV sichert sich Öl-Lizenzen in Kroatien

Interessant.

Schade, dass in dem Interview nicht nachgefragt wurde, WARUM der saudische Prinz meint, dass der Ölpreis nie wieder 100 $ erreichen wird. Für diese Meinung gäbe es imho nur 2 plausible Gründe:

1.) Schon unterhalb 100$ gibt es so viel Öl (z.B. durch Fracking), dass das Angebot einen erneuten Anstieg auf > 100 $ verhindert.

Das erscheint mir zweifelhaft, zumindest langfristig nicht plausibel.

2.) Die Weltwirtschaft verträgt auf Dauer keinen Preis > 100$ (Nachfragezerstörung).

Das bezweifle ich auch, zumindest temporär, immerhin hatten wir einige Zeit Preise > 100$ (in dem Fall bezweifle ich ferner, dass ein saudischer Prinz diese Möglichkeit überhaupt auf dem Radar hat).

Es gab in letzter Zeit viele unerwartete Überraschungen. Ich wäre nicht überrascht, wenn wir nun in eine Phase starker Schwankungen eintreten, sowohl beim Angebot, wie bei der Nachfrage und somit auch beim Preis.

Und das dürfte problematisch werden letztlich (nachdem zunächst zumindest die Ölimporteure durch den Preisverfall entlastet werden), sowohl für das Finanzsystem, wie auch für die notwendigen Investitionen (Öl).

Opec hat US-Fracking-Industrie im Visier

Das Ölkartell Opec hat bisher nicht mit einer Produktionskürzung auf den Preissturz reagiert. Vor allem die wichtigen Ölproduzenten vom arabischen Golf wollen der stark wachsenden Schieferöl-Industrie in den USA mit niedrigeren Preisen einen Schuss vor den Bug setzen. Ein Regierungsvertreter aus Abu Dhabi bekräftigte, dass das Emirat trotz der Preisentwicklung an seinen Plänen zum Ausbau der eigenen Ölproduktion festhalten wolle.

Der Erdölminister der Vereinigten Arabischen Emirate, Suhail Masrui, sagte in Abu Dhabi, die Opec könne den Ölpreis nicht mehr “schützen”. Die Überproduktion sei vor allem auf die Fracking-Industrie zurückzuführen, “und das muss korrigiert werden”, forderte er vor Vertretern der Ölindustrie.

Innerhalb des Kartells hat sich vor allem Saudi-Arabien gegen eine geringere Förderung ausgesprochen und gewährt stattdessen seinen Abnehmern satte Rabatte. Das Kalkül: Die Förderung soll für Konkurrenten wie die Fracking-Firmen in den USA unrentabel werden. Wenn diese dann aufgeben, verringert sich das Angebot und sorgt damit langfristig wieder für steigende Preise.

Ökonomisch macht das aber überhaupt keinen Sinn. Denn die Golfstaaten sitzen am unteren Ende der Kostenreihe. Damit verliert man niemals Märkte an andere. Man überlässt ihnen diese höchstens vorübergehend. Aber es geht ja nciht darum möglichst viel Ware zu verkaufen, sondern den Gewinn zu optimieren.

Die Frage ist also um wieviel die Saudis die Förderung hätten kürzen müssen. Nur wenn die Kürzung höher ist als der Preisverfall macht das ökonomisch Sinn. Denn die Förderkürzung schont ja auch die eigenen Reserven. Wenn die anderen irgendwann mangels Masse aus dem Markt fliegen hat man noch jede Menge Stoff.

Deshalb haben die Saudis ja die Förderung auch früher nicht einfach gekürzt weil die Amis das wollten, sondern weil das schlicht in ihrem eigenen Interesse lag. Win-Win-Situationen führen immer zu den stabilsten Bündnissen.

“Opec hat US-Fracking-Industrie im Visier”

halte ich für Unfug, da die IEA ja bereits vor dem Preisverfall den Gipfel heimischer Förderung auf 2016 verortete.

Im heutigen STEO erstmals mit Zahlen: Wachstum ’15/16 grade noch +2,3%, der 14/15er wurde um -1 Punkt auf +7,4% revidiert (dafür ’13/14 +0,9% = +16.4%)

Übrigens bräuchten sie da einen längeren Atem, wenn das stimmt:

****************************

Spot Preis irrelevant

Laut GS sind die Produzenten für rund 12 Monate abgesichert, deshalb treffen die Kapitalmärkte ihre Entscheidungen aufgrund den Erwartungen wie sich Öl innerhalb eines einjährigen Zeitfensters beginnend in 12 Monaten entwickeln wird.

Der niedrige Spot-Preis für Öl ist deshalb keine unmittelbare Gefahr für die US-Förderung, der Fokus liege vielmehr auf dem sogenannten „one-year-ahead swap“, der über einen ausgedehnten Zeitraum in der Nähe von $55 notieren muss, um die US-Unternehmen physisch zu gefährden…

…

http://go.guidants.com/#c/simon_hauser/%5B%5B{“strm1”:28620},1]]

*************************

was auch ungefähr damit übereinstimmt:

So How Much Exactly Does It Cost To Produce A Barrel Of Oil?

http://seekingalpha.com/article/2824436-so-how-much-exactly-does-it-cost-to-produce-a-barrel-of-oil

http://www.t-online.de/wirtschaft/boerse/rohstoffe/id_72467488/oelpreise-fallen-weiter-opec-hat-us-fracking-industrie-im-visier.html

“durch “Schuldenpakete” wieder auf den Staatshaushalten lasten könnten”

Ja, ist das denn WIRKLICH ein Problem???

Seit Jahrzehnten steigt die Staatsverschuldung, aber auch die Verschuldung der privaten Haushalte.

Gleichzeitig wird durch QE (quantitative easing) Geld in Unmengen “gedruckt”, in Umlauf gebracht.

Letzlich alles ohne jede (negative) Konsequenz. Es läuft immer weiter.

Daher frage ich mich, ob das wirklich ein Problem ist?

@Dieter: Nun: Wenn die Industrienationen ebenfalls ein Schulden-BIP-Verhältnis von 1:44 anstreben können, ohne dass die Geldgeber das für verwerflich halten, ist noch RICHTIG VIEL Spielraum nach oben.

Ich will aber daran erinnern, dass noch vor wenigen Jahren der Anteil des Schuldendienstes am deutschen Staatshaushalt bei 20% lag. Das heißt: jeder fünfte Steuer-Euro wurde für die Zinszahlungen auf die bestehenden Schulden ausgegeben und nicht für eigentliche Staatsaufgaben. Nur durch die Euro-Krise, die insbesondere die deutschen Staatsanleihen als (relativ) sicher erscheinen ließ und das Zinsniveau auf 0 sinken ließ, ist dieser Posten geschrumpft. Sollten die Zinsen wieder steigen, sieht das nicht mehr so gut aus.

Ansonsten gilt: Geld ist Kredit ist Vertrauen. So lange alle das Spiel mitspielen (bewusst oder unwissend) und Staatsschulden als unproblematisch angesehen werden, sind sie es auch.

Der Witz beim QE ist ja das das Geld eben nicht in Umlauf gebracht wird.

Das ganze funtioniert so:

Der Staat nimmt Schulden auf. Die institutionellen Anleger kaufen die. Die Buchen sie in ihre Bilanz. Jetzt wissen alle das das Zeug nichts Wert ist, also bricht der Anleihemarkt weg, was die staatliche Schuldenaufnahme stoppt. Jetzt kauft die Zentralbank die Anleihen auf. Und zwar mit einem Spekulationsaufschlag, damit alle mitmachen. Die Zentralbank verlängert damit einfach ihre Bilanz und fordert das Geld vom Staat nie zurück. Damit ist der ursprüngliche Sinn einer Zentralbank weg, die mal das Gelddrucken verhindern sollte.

Normallerweise müsste jetzt aber Inflation einsetzen. Abgesehen davon das die Inflationsrate in den USA seit Jahrzehnten zunehmend systematisch schöngerechnet wird müsste man sie bei den Geldmengen trotzdem sehen.

Daher wird es jetzt spannend. Zinsen und Tilgung werden auf die Konten der privaten Gläubiger gebucht. Da erhöhen sie die Kontostände, also die Geldvermögen.

Wird das Geld aber nicht ausgegeben, dann ist das egal. Denn Inflation kann nur entstehen, wenn Preisfestsetzungen im Markt stattfinden, sprich das Geld wird ausgegeben.

Eigentlih ist das ein unbewusstes Gentlemen Agreement. Der Staat pumpt die Geldvermögen seiner Gläubiger auf, solange diese versprecht das Geld nicht auszugeben.

Hat sich eine Klasse von Superreichen gefunden, die gar nicht mehr wissen wo sie ihre Kohle lassen sollen, ist das gar kein Problem. Und invetieren funtioniert auch nicht, weil es bei nicht mehr möglichem Produktivitätswachstum keine Renditen mehr gibt. Das was maximal passiert ist das hin- und hergeschiebe von Vermögen.

Man kann das spiel endlos fortsetzen. Wachstumssimulation vom feinsten.

Die eigentliche Idee war eine andere. Man dachte das Wachstum schwächelt, weil kein Investitionskapital da ist. Weit gefehlt.

Aber wehe wenn der Staat jetzt anfängt “echtes” Geld auszugeben. Also massiv in Infrastruktur und dergleichen zu investieren. Dann kommt das Geld tatsächlich in der Realwirtschaft an. Und die Leute ohne Vermögen werden das Geld dann ausgeben. Und dann machts bumm. Nur wer nichts hat der kann auch nichts verlieren. Für die anderen ist das ein Gefangenendilema. Entweder sie simulieren weiter ihren wachsenden Reichtum oder es knallt.

Hallo Stefan Wietzke,

aber SICHER geben die Super-Reichen das Geld aus!

Paris Hilton kauft zwei Hunde für 25000 Dollar, Bill Gates baut ein Haus für 30 Millionen Dollar und gleich die ganzen Grundstücke der Nachbarn, weil er keine Nachbarn haben will.

Der nächste kauft eine Yacht, der nächste einen Jet, der nächste kauft eine vergoldete AK74…

DAS Geld WIRD ausgegeben.

Nicht immer sinnvoll, aber?

Ich sagte nicht, dass sie nichts ausgeben, sondern ich sagte das sie einen großen Teil nicht ausgeben.

Denn bei 1 Mrd. Vermögen musst du schon mal 200.000 pro Tag raushauen. Und dann kommt ein Wochenende und du musst am Montag schon 600.000 raushauen. Gates wird aktuell auf 10 Mrd. geschätzt. Er kann dann seine Nachbarn alle 2 Wochen rauskaufen. Aber nach einmal hat er gar keine Nachbarn mehr. Die Jacht ist dann auch nach 4 Wochen bezahlt, die Luxuvilla nach 2 Tagen.

Blöd, da war noch ein Wochenende zwischen. Na gut Freitag angesehen, Montag bar bezahlt.

Vor allem darfst du die Spinner in der Regenbogenpresse nicht mit den Reichen verwechseln. Die Masse taucht da nie auf. Und es gibt eine ganze Menge unter denen die lassen es sich zwar gut gehen, spinnen aber nicht rum.

Ach so, eine kleine Ergänzung:

Der niedrige Ölpreis verhindert zuverlässig den oft beschworenen “Crash” der Börsen. In der Vergangenheit gab es Einbrüche nur bei zu hohen Ölpreisen.

Letztlich ist die Hausse an den Börsen, die de facto seit 2003 anhält – mit der kurzen Unterbrechung 2008, die, wie Warren Buffett sagte, eine gute Zeit zum Einstieg war – eine absolute Sensation.

Und für die meisten wohl ein verlorenes Jahrzehnt. Denn mit Minizinsen und Lebensversicherung ist das nicht zu haben.

Also auch hier: Kein Crash in Sicht, wenn der Ölpreis weiter niedrig bleibt.

(Interessant ist, das bei dieser Hausse der Aktien die Kurse der grossen Kohleförderer MASSIV eingebrochen sind. Einige der Grossen sind bereit Pleite: Patriot Coal, James River Coal.)

“Denn mit Minizinsen und Lebensversicherung ist das nicht zu haben.”

Logische Konsequenz: Investiere in Aktien… (Risiken sind natürlich auch da vorhanden)

Das ist nicht ganz richtig, Dieter.

Sowohl die Asien-Krise 1998 als auch der Einbruch zwischen 2000 und 2003 vollzogen sich bei extrem niedrigen Ölpreisen. Genau wie auch die Rezession in den 80er Jahren.

Ein niedriger Ölpreis kann einen wirtschaftlichen Aufschwung verstärken, keine Frage. Aber er ist absolut kein zuverlässiger Schutz gegen wirtschaftliche Einbrüche.

Derzeit befördert der stark zurückgehende Ölpreis sogar deflationäre Tendenzen. Und könnte in wichtigen Ölförderländern (Russland, in geringerem Maße USA) sogar zu konjunkturellen Problemen führen. In Russland ist das ja offensichtlich.

Siehe mal meine Antwort weiter oben. Die Finanzmärkte haben nicht mehr viel mit der Realwirtschaft zu tun. Daher ist es ziemlich wurst was in der Realwirtschaft passiert. Solange ein Unternehmen seine echten laufenden Kosten noch tragen kann, brauche ich nur den Bilanzgewinn aufblähen. Und dann zahle ich möglichst keine oder nur eine kleine Rendite und belaste damit meine Liquidität nicht. Das erhöht den Börsenkurs, drückt das KGV und alle freuen sich.

Im ZDF wurde gesagt, dass zur Zeit 1,5 Mio. Barrel täglich zu viel produziert werden. Klingt viel, ist aber nur zwei Prozent mehr als der weltweite Verbrauch.

Es gibt sicher nicht viele Dinge, bei denen man schon bei zwei Prozent Überproduktion von “Weltmarktüberflutung” und “Wir schwimmen im Öl” spricht. Diese zwei Prozent mehr können ganz schnell verschwinden.

Wenn man sich anschaut, was bei 102 Prozent Produktion los ist, kann man sich vorstellen, was bei 98 Prozent passiert. Die Preise gehen statt von 100 auf 50 eher von 100 auf 150. Und statt Lagerung auf Supertankern kommt es zum Ausverkauf der Lager und möglicherweise sogar zu echten Engpässen beim Verbraucher.

Ziemlich beeindruckend was prozentual gesehen minimale Veränderungen bei solch einem Rohstoff anrichten können.

Solche Aussagen wie die im ZDF sind mit Vorsicht zu genießen.

Die Aussage würde stimmen, wenn von dem geförderten Öl 1,5 Mio Barrel am Tag nicht verkauft werden würden.

Das ist jedoch nicht der Fall. 100% des geförderten Öls werden verbraucht, abzüglich einer marginalen Menge, die für die Aufstockung der strategischen Ölreserven verwendet wird.

Die PKW-Verkäufe in China haben im Dezember ein neues Rekordniveau erreicht.

Über 2 Millionen KFZ wurden in nur einem Monat verkauft.

Nutzfahrzeuge mitgerechnet waren es sogar über 2,4 Millionen.

Damit verteidigt China seine Stellung als mit Abstand größter Fahrzeugmarkt der Welt, trotz ebenfalls brummender US-Autokonjunktur.

Auch in China geht der Trend weiter zu großen, schweren PKWs. Das dürfte sich bei weiter niedrigen Ölpreisen sogar noch verstärken. Denn auch in China ist die Steuerlast auf Treibstoffe ähnlich gering wie in den USA, wo derzeit ca. 47 Eurocent für den Liter Benzin zu bezahlen sind.

Noch eine beeindruckende Zahl:

China hat im Dezember 7,15 Millionen Barrel Öl pro Tag importiert, und damit etwa 1 mb/d mehr als im Jahresdurchschnitt 2014 und über 0,5 mb/d mehr als im bisherigen Rekordmonat.

Von wegen “die Nachfrage schwächelt”!

Alles sehr merkwürdig, wenn die Nachfrage nicht schwächelt, dann kann es logisch zwingend tatsächlich nur am zusätzlichen Angebot liegen (Fracking).

Noch merkwürdiger, es sind ja nicht nur die Ölpreise im Keller, sondern die meisten Rohstoffpreise, z.B. von Kupfer (normalerweise ein sehr guter Indikator für die weltwirtschaftliche Aktivität):

http://www.wallstreet-online.de/nachricht/7299944-rohstoffe-oelpreis-warten-eia-wochenbericht

Haben wir es also nicht nur mit einer gänzlich unerwarteten Ölschwemme, sondern dergleichen auch mit einer Kupfer-, Eisen- usw. Schwemme zu tun?

Diesen Indikator sieht ja auch Gail Tverbert in Ihrer Argumentation. Wenn ich sie richig verstehe, erwartet sie ja bleibend niedrige Ölkosten zumindes und das ist das wesentliche im Vergleich zu den Erschließungs und Förderkosten gerade der nötigen unkonventionellen Felder.

Sie sieht als letztliche Ursache einen globalen “Kaufkraftverlust”. Und der wird getrieben von sinkenden effizenzen sicherlich nicht nur der Ölindustrie.

Als große gefahr sieht sie die steigende Unfähigkeit der Weltindustrie, die für neue Explorationen nögigen “Kredite” zu bekommen.. und das trifft nicht nur das Öl sondern auch andere Ressourcen. Daher erwartet sie ja auch den oben von NOrbert eingefügte Rückgang simultan aller Energieträger.

Ich muß gestehen. Wenns zu tief in die Wirtschaft geht, kann ich nur nicken und denken.. kann sein.. ich habe das gefühl, die strukturen sind zu stark vvernetzt um rational wirklich klar zu sehen.

Was bleibt ist der aus geologischen Gründen unvermeidbare Energierückgang. Es wird schwieriger, holpriger, teurer..

Wie am Ende das Kartenhaus umkippt ist unklar.. aber es wird.

Hoffe am Wocheende einen Artikel zu dem Thema Energie, Produktivität und Wachstum fertig kriegen zu können. Ich erwarte ebenfalls das die Ölpreise die etwa 100 Dollar (das war auch der reale Preis 1974) nie wirklich übersteigen werden.

Allerdings teile ich Gail Tverbert Forcast nicht.

Ich werde in dem Artikel eine Argumentationlinie aufzeigen, aus der hervorgeht das das reale Wachstum in den Industriestaaten 1980 endete. Und zwar als Folge der “Deckenberührung” des Öls. Die nächste Deckenberührung wird von der Kohle ausgehen. Dazu muss aber erst einmal die Erschließung neuer Gruben so teuer werden, dass sie den Öleinsatz auf der 100 $ Basis nicht mehr verdrängen kann.

Es liegt aber auch an “schwächelnder Nachfrage”, allerdings darf man diesen Begriff nicht falsch verstehen. Damit ist nicht gemeint, dass der weltweite Verbrauch zurück geht. Mit schwächelnder Nachfrage ist gemeint, dass der weltweite Verbrauch steigt, aber nicht so stark wie erwartet.

Es ist ähnlich wie mit dem Weltwirtschaftswachstum. Geht es um drei Prozent pro Jahr nach oben ist das “normal”. Liegt es jedoch mal ein Jahr nur bei einem Prozent, sprich man gleich von Rezession.

Und beim Öl ist langsam steigende Nachfrage = schwächelnde Nachfrage. Und diese Wortwahl wird dem Durchschnittsbürger suggeriert, dass die Nachfrage fällt, obwohl das gar nicht der Fall ist.

Außerdem ist die chinesische Nachfrage erst in den letzten Monaten stark nach oben gegangen, eben bedingt durch die schon gefallenen Ölpreise.

Weiterhin wird das starke Nachfragewachstum in China durch den Nachfragerückgang in anderen Teilen der Welt (Japan, teilweise Europa, USA) wieder relativiert.

Und das ist sicher auch bei anderen Rohstoffen so. Da wächst auch die weltweite Nachfrage, aber eben langsamer als erwartet, was dann “schwächelnde Nachfrage” heißt und zu fallenden Preisen führt, weil die Produktion auf höhere Erwartungen ausgelegt/geplant war.

Genau richtig! Denn mit der Investition wird eine Rendite eingepreist. Kommt die dann nicht ist die Wirtschaft überinvestiert. Damit wandeln sich faktisch die Investitionen in Konsumschulden, denn das Geld wurde ja für Anlagen und Leistungen ausgegeben, die nun kein Ergebnis (oder kein ausreichendes) mehr abwerfen.

Das zeigt, dass die Mittelschicht wie erwartet immer grösser wird.

Dadurch steigt der Konsum, und eine wirtschaftlicher Abschwung wird verhindert.

Was die Situation beim Öl angeht, ein recht guter Lagebericht:

http://www.welt.de/finanzen/article136273687/Machtkampf-um-das-Oel-steht-vor-dem-grossen-Finale.html

Eine einleuchtende Erklärung, warum die Ölpreisbaisse noch einige Zeit andauern könnte:

http://finanzmarktwelt.de/warum-der-oelpreis-lange-tief-bleibt-7927/

@ Dieter,

eine wachsende Mittelschicht kann keinen Abschwung verhindern.

Beispiele: schon in den 90er Jahren gab es in den asiatischen Tigerstaaten eine stürmisch wachsende Mittelschicht. Trotzdem kam es zu der recht ausgeprägten Asienkrise.

Die USA verzeichneten in der ersten Hälfte des 20. Jahrhunderts eine wachsende Mittelschicht. Auch das konnte die Depression der 30er Jahre nicht verhindern.

Hallo Michael. Der Artikel passt ja zu meinen Überlegungen oben. Das Kalkül der Saudis ist also dass sie zur Stabilisierung der Preise die Förderung STÄRKER zurückfahren müssen als der Preis in der gleichen Periode fällt.

Das wirft aber ein intersantes Licht auf deren Erwartungen hinsichtlich der möglichen Produktionsausweitungen.

Der Artikel ist wahrscheinlich sehr nah dran an der Realität.

Teils sehe ich die Lage aber anders als ihr (bei aller Vorsicht, hätte die momentane Situation nicht für möglich gehalten vor 1 Jahr!):

Wenn die Saudis die Fracker “kurz” halten wollen, müssen sie den Preis nachhaltig drücken, immerhin handelt es sich beim Fracken um eine neue Technologie, wo noch relevante Effizienzgewinne denkbar/real sind.

Wenn sie das schaffen sollten, wäre das ein äußerst nachhaltiges Konjunkturprogramm, man sieht ja jetzt schon, wie die Autokäufe anziehen (China, USA, Verlagerung Richtung SUV).

Mit Gail bin ich diesmal nicht einverstanden, BISHER sinkt die Kaufkraft NICHT unter dem Strich, was man sogar an ihrer eigenen Abbildung ablesen kann: Es wird stetig MEHR Öl verkauft.

Wenn wir weltweit echte Deflation hätten (nicht die Ölpreis-bedingte oder die teils Demographie-bedingte, wie in Japan), im Sinne von weltweit deutlich sinkender Kaufkraft, dann würden Angebot und Nachfrage, sowie der Preis gleichzeitig sinken. Dann müsste man sich im Sinne von Gail große Sorgen machen, aber das ist offenbar nicht der Fall (nochmal, die Wirtschaft zieht an, abgesehen natürlich von den Öl-Exportländern, was evtl. zu Dominoeffekten führen könnte).

Was die anderen Rohstoffe angeht, vermute ich eher folgende Faktoren:

Zuletzt (letztes Jahr) schwächelte China, das scheint sich aber gerade zu ändern.

Ein anderer Faktor, womöglich relevanter: Vielleicht gab es bei einigen Rohstoffen auch einen typischen “Schweinezyklus”. Hohe Preise führten zu Überinvestitionen=>Überangebot, die zuletzt stark sinkende Preise bedingten…

Nochmal zurück zu den Saudis.

Es stellt sich die Frage, ob bzw. wie lange sie auf die Art erfolgreicher sein werden, als damals in Bezug auf die Nordsee. Denn einmal brauchen sie selber letztlich hohe Preise (auch wenn sie momentan ihre Reserven anzapfen können), weil ihre Bevölkerung stark wächst und die muss mit sozialen Wohltaten ruhig gestellt werden. Das kostet.

Zum anderen sieht man ja jetzt bereits, wie die Nachfrage anzieht. Mit Zeitverzögerung wird eine gestiegene Nachfrage auf ein reduziertes Angebot treffen (Pleite etlicher Fracker, Teersand und Tiefsee, aber auch der decline ihrer eigenen Billigfelder).

Und dann wiederholt sich alles, der Preis schießt hoch, aber auch Fracking wird wieder rentabel.

Ich zweifele ebenfalls an der Realitätsnähe des Tvailberg-Szenarios.

Wobei man natürlich nie etwas ausschließen kann, auch nicht das Gegenteil.

Aber so ein Szenario in dieser extremen Ausprägung würden die Regierungen einfach nicht zulassen. Eher würde dann auch im Westen die Rohstoffbereitstellung als staatliche Angelegenheit definiert werden, also ein Bail-Out und eine Verstaatlichung wichtiger Rohstoffkonzerne.

Sollten natürlich alle Strukturen der Finanzwirtschaft so tiefgreifend zerrüttet werden, dass auch die Staaten als Retter ausfallen, dann könnte es tendenziell in die Richtung gehen, wie Tvailberg prognostiziert.

Aber ein so krasser Rückgang bei allen Energieträgern ist sehr unwahrscheinlich.

Was den Klimawandel angeht: leider!

Bin da bei Michael. In meinem nächsten Artikel werde ich zeigen, dass die Produktivtät auf globaler Ebene weiterhin robust steigt. Das bedeutet die Einkommenssumme und damit die Kaufkraft sinkt nicht, sondern steigt ebenfalls weiter und das nicht nur absolut sondern auch pro Kopf.

Die Finanzkrise an sich muss gar kein dauerhaftes Problem sein. Schlimmstenfalls platzt die völlig unkontrolliert, damit verschwinden aber nur “Reichtumshoffnungen”. Die reale Welt ist am nächsten Tag noch da. Je nachdem wie das gemanaged wird dauern die Verwerfungen dann kürzer oder länger. Aber das verschleift sich.

Auch Roosevelt hat (zu Recht) von einem Tag auf den anderen auf Besitzrechte, Marktregeln und dergleichen gepfiffen. Wenns allen an den Kragen geht funktioniert das Zusammenspiel zwischen den großen Playern global oft erstaunlich gut.

Und da bin ich auch bei Michael: Für unsere Biosphäre sind das keine guten Nachrichten.

Für einen satten Verbrauchsanstieg dürfte bei diesen paradiesischen Preisen gesorgt sein:

http://www.spiegel.de/auto/aktuell/bmw-porsche-mercedes-und-audi-in-den-usa-deutsche-suvs-punkten-a-1012912.html

Was gleichzeitig ein bezeichnendes Bild über die Weitsichtigkeit der Menschen zeichnet.

Knapp über der von Maulwürfen.

So wird das nichts mit den von der IEA angemahnten Bereitstellung sehr hoher Investitionssummen in den Ölbereich:

http://www.n-tv.de/wirtschaft/Oelfirmen-zuecken-den-Rotstift-article14331401.html

Heute steppte am Ölmarkt ja wieder der Bär. Erst in gut 2 Stunden fast 4 Dollar nach oben, dann in 2 Stunden 3 Dollar nach unten…

Ruhig geht anders.

Wäre wirklich nicht schlecht, wenn Tvailberg recht hätte angesichts dieser Entwicklungen:

http://www.spiegel.de/wissenschaft/natur/planetary-boundaries-belastungsgrenzen-der-erde-ueberschritten-a-1013203.html

Aber es ist wohl eher damit zu rechnen, dass wir die Fallhöhe noch weiter erhöhen, die Urbanisierung und Extrem-Globalisierung noch weiter vorantreiben (jedes Jahr gibt es etwa 70 Mio Stadbewohner zusätzlich), dass wir noch mehr Emissionen aller Art in die Biosphäre einbringen,, dass sich das Waffenarsenal weltweit noch deutlich weiter vergrößert, dass noch mehr Raubbau an Böden, Wasserressourcen, Wäldern usw. betrieben wird.

Es ist nicht unwahrscheinlich, dass in zukünftiger Geschichtsschreibung das Ölzeitalter als größtes Unheil der Menscheitsgeschichte beschrieben wird, was deren Folgen angeht.

Wollen wir also hoffen, dass das Tvailberg-Szenario wider Erwarten doch eintrifft, auch wenn es uns äußerst negativ betreffen würde.

Aber wer sind wir kleinen Mikroben, dass wir unsere unwichtigen Befindlichkeiten zum Maßstab einer wünschenswerten Entwicklung machen sollten?

Übrigens: die in der Studie definierte Grenze zur Hochrisikozone beim CO2-Anteil in Höhe von 450 ppm wird bei Fortschreibung des letztjährigen CO2-Anstiegs von 2,9 ppm in etwa 18 Jahren überschritten.

Da wir alles tun um den CO2-Ausstoß zu erhöhen, schaffen wir das bestimmt noch zwei, drei Jahre früher.

Die Auswirkungen unserer Aktivitäten sind durchaus mit denen eines Kometeneinschlags vergleichbar. Aber keine Sorge in ein paar Jahren bekommen wir das alles wieder hin. “Wir müssen DOCH NUR wollen.” ;)

Auch wenn es unterschiedliche wissenschaftliche Bewertungen der Methanproblematik gibt, durchaus möglich, dass die Lage längst außer Kontrolle geraten ist:

http://www.scinexx.de/wissen-aktuell-18343-2014-12-10.html

Das Wärme-Rekordjahr (nicht nur national, sondern auch global) ist um so bemerkenswerter, als es ohne das bei Rekordjahren übliche El-Nino-Phänomen erreicht wurde.

Außerdem wird die globale Mitteltemperatur unter Ausklammerung der Arktis ermittelt, die sich stärker erwärmt als andere Regionen.

http://www.spiegel.de/wissenschaft/natur/klima-2014-waermstes-jahr-laut-noaa-und-nasa-a-1013485.html