Das Stichwort Peak Oil spielte in den vergangenen Jahren keine Rolle mehr. Mit dem Fracking-"Erfolgen" in Nordamerika waren die Ölabnehmer gut versorgt, die Lager gefüllt. Nun scheint in Saudi Arabien ein wichtiger Teil der Förderinfrastruktur in Flammen zu stehen, ausgelöst durch einen kriegerischen Akt aus dem saudischen Kriegsgegner-Nachbarland Jemen. Vielleicht sehen die Meldungen morgen schon weniger dramatisch aus als heute, doch hoffentlich kommt wieder etwas Schwung in die Peak-Diskussion, denn:

Kommentarlos, Teil 67

Saudi Arabia plans $2 Trillion Mega Funds for Post-Oil Era

- Saudi Arabien plant den Verkauf von Anteilen an Saudi Aramco

- ein Fonds in Größenordnung von 2 Billionen US$ soll geformt werden

- die Abhängigkeit vom Öl soll verringert werden

Quelle: Bloomberg. 1. April 2016 (Aprilscherz?)

Dank an Werner

Staatsstreich in Saudi Arabien?

Montag könnte ein Blick auf die Notierungen beim Ölpreis interessant werden. Hintergrund sind Gerüchte über einen möglichen Putsch in Saudi Arabien. Der erst seit 10 Monaten im Amt befindliche König Salman Bin Abdelaziz ist laut Debka heute ins Krankenhaus eingeliefert worden (via: blog.fefe.de). Der 79 Jahre alte Mann sei angeblich "verrückt" geworden und habe sich selbst verletzt, es sei Demenz festgestellt worden. Als Nachfolger sei Kronprinz Muhammad bin Nayef ins Amt eingetreten. Allerdings berichtet Debka, dass diese Entwicklungen Teil eines Putsches sei.

Diese Entwicklung wäre nicht unwahrscheinlich. Schon zum Tode des Vorgängers König Abdullah, der im Januar 90jährig starb, sagten Kenner Machtkämpfe um die Staatsführung voraus. Ich empfehle zur tiefergehenden Lektüre den Artikel vom 17.01.2015: Ölmacht Saudi Arabien: Ölgeld, Ölmonarchie und der Tod des Königs

Weitergehend (gelistet nach Fundreihenfolge):

- 08.10.2015: Finanzmarktwelt.de: Saudi-Arabien verhängt angeblich Haushaltssperre wegen Einnahmeausfällen wegen des halbierten Ölpreises

- 07.10.2015: zerohedge.com: Ein Interview mit einem angeblichen Insider in der saudischen Politik, der eine unruhige Jugend im Land beschreibt (engl.)

- 10.10.2015: schweizmagazin.ch: Saudi-Arabien bewaffnet syrische Rebellen (vor dem Hintergrund des russischen Einsatzes in Syrien zugunsten Assad zeichnet sich eine Konfliktlinie zwischen Saudi-Arabien und Russland ab)

- 08.10.2015: Telepolis: Saudische Kleriker rufen nach Dschihad gegen Russland

- 29.09.2015: FAZ: Saudische Währungsreserven sanken von August 2014 bis Juli 2015 von 2,8 Billionen Riyal auf 2,5 Billionen Riyal = -10,7% in einem Jahr

- 12.09.2015: N24: Offenbar leben inzwischen 2,5 Millionen Syrer in Saudi-Arabien (Einwohnerzahl lt. wikipedia: 30 Millionen)

- 03.10.2015: nwzonline: Das Ende der Freigiebigkeit in Saudi-Arabien?

- Heute, Sputnik Deutschland: Putin traf heute den saudischen Verteidigungsminister Mohammad bin Salman Al Saud in Sotschi und einen jenen Kronprinzen, der die "Ökostadt" Masdar City in Gang gesetzt hat (Muhammad bin Zayid Al Nahyan)

- 30.04.2014: Süddeutsche: Der König hat im April die Thronfolge neu geregelt, hin zu jenen jüngeren Männern

Nachtrag: Bislang gibt es keine Bestätigung dieses Gerüchts, vermutlich ist nichts dran. Auch der Ölpreis hat sich heute unauffällig verhalten.

Ölmacht Saudi Arabien: Ölgeld, Ölmonarchie und der Tod des Königs

Spätestens mit der Entscheidung des OPEC-Kartells im Herbst 2014, die Ölfördermengen nicht untereinander abzustimmen, fällt Saudi Arabiens neue Macht ins Auge. Die Sand-und-Öl-Monarchie am Persischen Golf hat sich geweigert, die große Last innerhalb der OPEC zu tragen und die übliche Rolle des Swing-Producers einzunehmen und für eine Stabilisierung des Ölpreises die eigene Ölförderung zu drosseln. Vielmehr hat man signalisiert: Liebe andere Kartell-Mitglieder Iran, Irak, Venezuela und liebe Nicht-Kartell-Mitglieder wie Russland: Drosselt selbst, wir Saudis sind nicht bereit auf Erlöse zu verzichten, wenn ihr es nicht auch tut. Das Ergebnis ist ein Ölpreiseinbruch ohnegleichen. Derzeit kosten WTI- und Brent-Öl etwas weniger als 50 US$ pro Barrel. Dieses Preisniveau bedroht die künftige Ölförderung, weil diverse, in Entwicklung befindliche Ölförderprojekte auf Basis eines doppelt so hohen Preisniveaus kalkuliert worden sind und den Projektverantwortlichen die Wirtschaftlichkeit der Projekte um die Ohren fliegen könnte. Unsicherheit ist das Ergebnis. Der große Ölförderausrüster Schlumberger hat in diesen Tagen 9000 Entlassungen angekündigt, der Konkurrent Halliburton hatte schon im Dezember 1000 Entlassungen angekündigt und die Firmen erwarten, dass es damit nicht erledigt ist. Shell entläßt 10% seiner 3000 Beschäftigten im Ölsand-Geschäft in Kanada. Saudi Aramco, der saudische Ölkonzern selbst, stoppte ein 2-Milliarden-Raffinerie-Projekt in Ras Tanura, baut aber sein Downstream-Geschäft weiter aus (Ölverarbeitung und Vertrieb Richtung Endkunde).

Öl: Ein Blick in die Daten

Folgendes Diagramm zeigt die saudische Ölförderung (blau) sowie den inländischen Ölverbrauch. (mehr …)

Ölpreis: Kaufkraftgewinne, Steuerverluste, Projekt- und Finanzsystemrisiken und Saudi Arabiens neue Macht

Zum aktuellen Ölpreisabsturz wurde bereits viel gesagt und geschrieben. Die Wirkungen werden an mindestens vier Fronten sichtbar:

- in den Ölimportländern sinken die Ölkosten und es wird Kaufkraft bei den Ölverbrauchern frei, die anderweitig einsetzbar ist. In Europa führt diese Tatsache dazu, dass der Ölpreiseinbruch als Konjunkturpaket gefeiert wird.

- in den Ölexportländern sinken die Exporterlöse. Dies strapaziert die wirtschaftliche Situation der Ölförderer und der Staatshaushalte, denn die meisten Ölkonzerne sind im Staatseigentum und führen ihre Erlöse in irgendeiner Form in den Staatshaushalt ab. Schrumpfende Ölpreise führen zu schrumpfenden Staatseinnahmen, beim aktuellen Ölpreis gerät der Haushalt von immer mehr Staaten ins Defizit.

- die Finanzierung von Ölförderprojekten steht in Frage. Dies betrifft sowohl die niegelnagelneue Fracking-Industrie in den USA, die Ölsand-Industrie in Kanada wie auch einen großen Teil von Offshore-Projekten weltweit, die unter der Annahme höherer Ölpreise als 50 US$ geplant und projektiert wurden. Der Ölpreisabsturz untergräbt nicht nur die Wirtschaftlichkeit bereits laufender und geplanter Projekte, er untergräbt auch das langfristigere Vertrauen von Investoren und Projektumsetzern in ein angemessenes Preisniveau. Zerohedge meldet die Insolvenz der ersten im Fracking engagierten Firma WBH Energy LB und listet weitere Firmen mit anfälligem Schulden-Gewinn-Verhältnis auf (Diese Liste führt eine Firma namens Cheniere Energy Partners LB an, die 44 mal soviel Schulden hat, wie sie als Jahresgewinn verzeichnet.)

- das Ölpreisniveau vergrößert die systemischen Risiken für das weiterhin angeschlagene Finanzsystem, weil viele Ölförderer kreditfinanziert agieren und wechselseitige Absicherungsgeschäfte Finanzjongleure in Gefahr bringen. Wenn kreditfinanzierte Firmen ausfallen, müssen die Kreditgeber ihre Kredite abschreiben, was in dem labilen Finanzumfeld zu Kettenreaktionen führen kann, bei denen letztlich (man kennt das ja schon) die auflaufenden faulen Kredite durch "Schuldenpakete" wieder auf den Staatshaushalten lasten könnten.

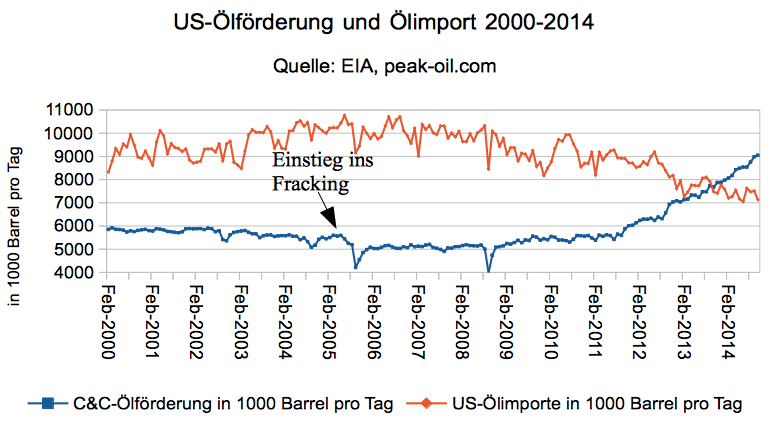

Die Rentabilitätsschwäche der Förderfirmen wird Übernahmen und einen Konzentrationsprozess im US-Fracking-Geschäft vorantreiben sowie die Fracking-Aktivitäten bremsen. Mittelfristig ist ein Rückgang der US-Ölförderung wahrscheinlich, weil die Zahl der wirtschaftlich betreibbaren Förderstellen schrumpft. Schaut man sich an, wie schnell die US-Ölförderung in den vergangenen 10 Jahren angestiegen ist und kombiniert man dieses Bild mit dem Wissen um die rasanten Förderabfälle in den Fracking-Bohrungen, so wird deutlich, dass ein Abbremsen der Fracking-Aktivitäten schnell auch die US-Ölförderung wieder in Richtung des 2005er Niveau schieben kann.

Ein Jojo-Effekt ist zu befürchten: Während der Fracking-Erfolg seit 2005 die Ölnachfrage der USA auf dem internationalen Ölexportmarkt so stark schrumpfte, dass derzeit ein Überangebot auf dem Weltmarkt diesen rasanten Preiseinbruch hervorruft, so könnte ein Schrumpfen des Frackings die US-Importe ebenso schnell wieder ansteigen lassen. Genauso schnell, wie der Ölpreis einbrach, könnte er dann wieder anziehen; mit dem Ergebnis, dass die Unsicherheit bezüglich der zukünftigen Preisentwicklung eher zunimmt: Gibt es künftig nun niedrige oder hohe Ölpreise? Lohnt sich ein Investment in die Ausbeutung von Öl oder tut es das nicht? Offensichtlich hat der Ölpreis einen Stabilitätskorridor nach unten verlassen. Das Ergebnis ist Unsicherheit.

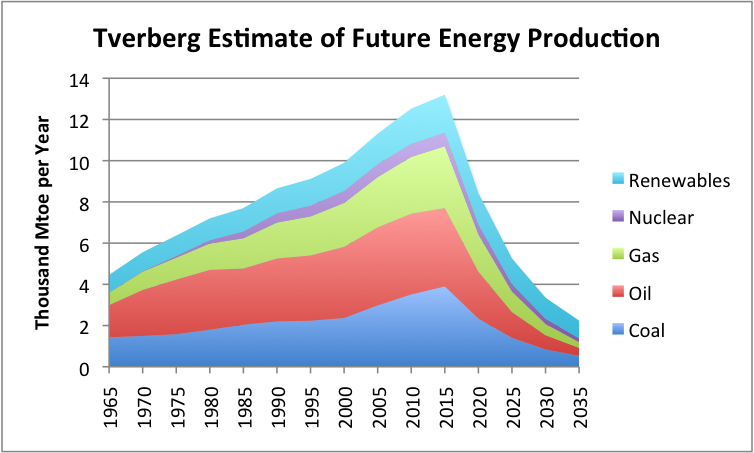

Unsicherheit statt Planungssicherheit torpediert die von der Internationalen Energieagentur erhofften Investitionsmengen in die globale Ölförderung, die aber notwendig sind, um das heutige Förderniveau aufrecht zu erhalten. Der rasante, vorerst als kurzfristiges Phänomen wahrgenommene Ölpreisabsturz manifestiert auf längere Sicht das Fördermaximum. Die Unsicherheiten bezüglich künftiger wirtschaftlicher Rahmenbedingungen könnten Geld aus dem Ölgeschäft fernhalten und damit zu einer sich selbst verstärkenden Abwärtspirale führen, wie sie Gail Tverberg in ihrer wenig ermutigenden Grafik darstellt:

Interessant in dem Zusammenhang ist die neuzubewertende Stellung Saudi Arabiens. Die Saudis haben das Ölkartell OPEC auflaufen lassen und signalisiert, dass sie nicht mehr als alleiniger Swing-Producer auftreten werden. In der Vergangenheit dämpfte Saudi Aramco zu große Preisausschläge dadurch, dass bei zu starkem Preisanstieg die Ölförderung auch kurzfristig gesteigert und bei zu großen Preisabschlag die Ölförderung gedrosselt wurde. Saudi Arabien hat für den Ölmarkt das bereitgestellt, was Betreiber von Stromnetzen "Regelenergie" nennen. Wo die Netzbetreiber die Frequenz des Stromnetzes in einem engen Frequenzkorridor um 50 Hz herum fahren, fuhr Saudi Arabien die Weltölversorgung von 2011 bis 2014 in einem engen Preiskorridor um 110 US$ herum. Der exorbitante US-Fracking-Erfolg hat saudisches Öl aus Nordamerika verdrängt: Man versorgt sich dort wieder in größerem Maße selbst, der US-Importrückgang zwingt die Scheichs dazu, ihr Öl anderswo zu verkaufen. Mit dem faktischen Aufkündigen des OPEC-Kartells und dem Rückzieher als Stabilisator für die Weltölversorgung zeigt die saudische Königsfamilie ihre (neue) Macht: An ihnen hängt eine stabile Ölversorgung und ein stabiler Ölpreis, sie können diesen bei Bedarf so stark drücken, dass eine Marktbereinigung (im Sinne aus dem Spiel fallender Ölfirmen und Ölfördergebiete) die Folge ist, sie können ihn aber auch zweifellos stark anziehen lassen - wobei ein Realität gewordener Beweis für diese Macht noch aussteht. Auch wenn jetzt ein einzelner saudischer Prinz (von denen es wohl 8000 bis 12000 gibt) sagt, man würde einen Ölpreis von 100 US$ nie wieder sehen, ist das kein Grund zu reiner Freude. Denn der Ölpreis ist eben längst nicht nur ein Kostenfaktor für Ölverbraucher, sondern auch der Investitionstreiber für Ölversorger. Hinzu kommt eine unsichere Zukunft für das mächtigste Ölland auf dem Planeten: Der 90jährige König Abdullah wurde zum Jahreswechsel mit akuter Atemnot ins Krankenhaus eingeliefert. Seine Tage sind gezählt. Machtkämpfe innerhalb des mächtigsten Öllandes stehen aufgrund fragiler Nachfolgeregelungen vor der Tür. Keineswegs bedeutet diese Situation Sicherheit für Annahmen über die künftige Ölstrategie des arabischen Staats.

Weiteres:

- Contra-Magazin: Kanada: Rezession durch Ölpreiskrieg mit Saudi-Arabien?

- Manager-Magazin: Billiges Öl: Der Anfang vom Ende

- WELT: Der amerikanische Energiewahn könnte böse enden

- SPON: Warten auf höhere Preise: Shell und Co bunkern Erdöl auf Super-Tankern

- taz: Interview mit PFI-Mitglied Lutz Mez: "Viel tiefer kann der Ölpreis nicht fallen"

- DNN: Klimawandel: Wer darf noch wieviel fossile Energie nutzen?

- SPON: 2008: Hacker sollen türkische Ölpipeline zur Explosion gebracht haben

- Augsburger Allgemeine: Wie lange bleibt das Öl noch so günstig? (Mit unbenanntem Verweis auf dieses Blog)

- Sonnenzeitung: Interview mit Werner Zittel

- DerStandard: Schottlands Ölsektor "kurz vor dem Zusammenbruch"

- DerStandard: OMV sichert sich Öl-Lizenzen in Kroatien

Ölpreisschwäche entwertet Währungen von Ölexportländern

Die aktuelle Ölpreisschwäche entwertet reihenweise den Wert der Währungen von Ölexportländern gegenüber Euro und Dollar. Russlands Rubel ist schon seit dem Ukraine-Krieg und den westlichen Sanktionen im freien Fall: Zahlte ein Rubel-Besitzer 2013 noch zwischen 40 und 44 Rubel pro Euro, muss er aktuell 80 Rubel hinlegen. Diese Entwicklung wird weitgehend medial breitgetreten, bislang aber unterbelichtet ist, dass auch die Währungen vieler anderer Ölexporteure sich stark gegenüber Euro und Dollar abwerten. Insbesondere die Norwegische Krone sackt grade ab: Anfang 2013 mussten 7,3 Kronen für 1 Euro bezahlt werden, zwischen 8,1 und 8,5 Kronen waren es im laufenden Jahr bis die OPEC-Entscheidung den Ölpreis absacken zu lassen die Währung plötzlich auf 9,3 Kronen entwertete. Auch Nigerias Naira sackt ab: Gegenüber dem US-Dollar von 160 im Sommer auf heute 180 Naira pro US$. Wenngleich vergleichsweise dezent, aber doch sichtbar, verliert auch der kanadische Dollar gegenüber dem US$ seit Sommer an Wert: Als Öl noch für 100 US$ zu verkaufen war, bekam man einen US$ für 1,06 Kanada-Dollar, heute sind es schon fast 1,17 - Tendenz sinkend.

Bei den Ölexportländern sticht Saudi-Arabien mit einem ganz besonderen Muster heraus: Auch wenn sich der Riyal-Kurs nur geringfügigst von 3,7505 auf 3,7534 verändert hat, ist diese Entwicklung dennoch beachtlich, denn sie zeigt, dass die saudische Währung aus der langfristigen Stabilität zum US$ vorsichtig ausbricht. Seit mehr als 15 Jahren hält die saudische Zentralbank die eigene Währung in einem konstanten Verhältnis von 1:3,75 zum US-Dollar, derzeit weicht dieses Muster vorsichtig davon ab.

Auch wenn noch unklar ist, was diese Entwicklung bedeutet, läßt sich doch eines feststellen: Die Wirtschaft der ölexportierenden Länder ist in jedem Fall von den Exporterlösen abhängig und ein Schrumpfen dieser Erlöse durch sinkende Ölpreise schrumpft den Währungswert mit. Wohin der plötzliche Preisverfall, der laut Analysten das ganze Jahr 2015 anhalten könnte führt und was dies für die Devisenmärkte und die betreffenden Länder bedeutet, ist noch unklar. Sicher scheint: Der Ölpreisverfall wirkt sich als tektonische Verschiebung auch in der Währungswelt aus. Ausgang? Ungewiss.

PS: Das Ölförderland Norwegen steht übrigens vor einem Überwachungsskandal besonderer Güte...

PPS (18.12.2014): Die Schweizer Notenbank senkt bezugnehmend auf die Währungsturbulenzen die Zinsen im CHF-Währungsraum unter Null Prozent...

Trifft Russland Venezuela auf dem Weg zu einer zweiten OPEC?

Am 16. Juni hielt der (aus Libyen stammende) OPEC-Generalsekretär Abdalla S. El-Badri auf dem 21. Welt-Petroleum-Kongress in Moskau eine bemerkenswerte Eröffnungsrede, in der er die Stabilität der Ölmärkte als gemeinsames Ziel aller versammelten Akteure beschwor: Ölverbraucher wie Ölproduzenten, OPEC-Mitglieder und Nicht-OPEC-Mitglieder, auch das von Gastgeber Russland. Er sagte:

Unser Augenmerk sollte darauf liegen, Marktstabilität beizubehalten. Das war zentral für die OPEC-Entscheidung der letzten Woche, die OPEC-Ölförderung auf dem Niveau von 30 Millionen Barrel täglich zu belassen. Das ist, was vom Markt benötigt wird. Wir sehen heute einen ausgeglichenen und stabilen Ölmarkt.

Und wenn wir auf die Marktindikatoren schauen, erwarten wir dies auch für den Rest von 2014. Es gibt ein gleichbleibendes Nachfragewachstum und genug Angebot es zu decken; sowohl mit Vorräten wie auch freien Förderkapazitäten auf komfortablem Niveau.

Stabilität ist zentral für alles, was wir tun. Es ist das Anliegen, das uns alle verbindet. Und dies wird am besten erreicht, wenn alle Interessentsgruppen einander besser verstehen durch verstärkten Dialog und Kooperation. Ich bin sicher, dies wird sich im Laufe der Kongresswoche zeigen.

Wenige Tage nach dieser Rede begann der jüngste Ölpreiskollaps, der den Ölpreis von damals 115 US$ binnen 5 Monaten auf unter 80 US$ fallen ließ.

Irgendwas passt nicht zusammen.

Lücken im Kartell

Der deutsche Staat hält sich ein Bundeskartellamt, zu dessen Aufgaben es gehört, das Kartellverbot hierzulande durchzusetzen:

Koordinieren Wettbewerber untereinander ihr Verhalten auf einem Markt, um dadurch den Wettbewerb einzuschränken oder auszuschalten, spricht man von einem Kartell. [...] Kartellabsprachen führen regelmäßig zu überhöhten Preisen bei sinkender Produktqualität.

Die OPEC ist ein offen geführtes Kartell: Jeder weiß, dass es existiert und dass seine Mitglieder das Ziel verfolgen, möglichst hohe Erlöse für sich durch Koordination der Ölförderung einzustreichen. Zudem hat dieses Kartell globale Bedeutung, erkennbar am gehandelten Stoff (Öl), der weltweit benötigt wird, aber auch daran, dass nicht einzelne Firmen, sondern mehrere Staaten ihre Interessen in diesem Gremium vertreten. Derzeit sind dies die Gründungsmitglieder von 1960 Irak, Iran, Saudi Arabien, Kuwait und Venezuela, sowie Katar, Libyen, Algerien, Nigeria, Angola, Equador und die Vereinigten Arabischen Emirate. Den größten Erfolg hatte das Kartell in den 1970ern, als es die ersten zwei großen Ölkrisen dadurch auslöste, dass es seinen Marktanteil von 55% zu passablen Preissteigerungen anbot.

Allerdings zeigt die Geschichte wie auch die aktuelle Situation, dass keineswegs alle OPEC-Mitglieder in jedem Fall dieselben Interessen teilen. Man erinnere sich nur an den Überfall von Saddam Husseins Irak auf den Nachbarstaat Kuwait anno 1990 oder den aktuell laufenden Stellvertreterkrieg zwischen dem sunnitisch dominierten Saudi-Arabien und dem schiitisch dominierten Iran in Syrien. Jeweils standen und stehen sich Länder feindlich gegenüber, die als OPEC-Mitglieder gemeinsame Sache machen.

Lücken in der US-Weltverschwörung

Der aktuelle Medien-Konsens besteht weitgehend darin, dass der Ölpreisverfall durch Saudi-Arabien ausgelöst wird. Wahlweise versucht das Land dadurch seine Marktanteile zu sichern oder politischen Einfluss auf andere Länder zu nehmen. Dem US-Fracking-Erfolg wird die zweite Komponente zugeschrieben, doch ist auch hier die Interessenlage alles andere als eindeutig: Einerseits bringt der niedrige Ölpreis dem ölsüchtigen US-Konsumenten Spielraum in die Brieftasche, andererseits torpediert der Ölpreis das Geschäftsmodell der Fracking-Firmen und beschädigt so auf Dauer die frisch gewonnenen Eigenversorgungsmöglichkeiten der USA. Dies gilt jedenfalls dann, wenn die oftmals berichteten Förderkosten von 60-80 US$ pro Barrel für das US-Fracking stimmen. Fraglich ist hierbei jedoch, wie das tatsächliche Interesse Saudi-Arabiens aussieht. Denn regelmäßig gilt die ultraorthodoxe Monarchie als enger Verbündeter der USA - klingt es daher logisch, dass ausgerechnet die Saudis die US-Fracking-Industrie mit einer teuren Preiskampagne angreifen wollen?

Doch der Ölpreis hat auch außerhalb von rein wirtschaftlichen Fragen Relevanz: Er wird sehr schnell politisch. Einerseits setzt der Ölpreiskollaps mindestens drei globale Konkurrenten der USA unter Druck: Venezuela, Iran und Russland. Russland läßt verlauten, dass es vermutet, dass der Ölpreiseinbruch auf eine Kooperation von Saudi-Arabien und den USA zurückgeht. Andererseits treibt dieser Druck die betroffenen Länder dazu, sich nach neuen Kooperationen umzuschauen. Was wäre denn, wenn Russland Mitglied der OPEC würde und seine Preisinteressen gemeinsam mit anderen ölexportierenden Staaten durchsetzen würde? Immerhin denkt man laut Russlands Energieminister Alexander Novak in Russland über eine Kürzung der Ölförderung nach. Oder wenn Russland eine "zweite OPEC" begründet und sich mit einzelnen Ländern über Förderquoten verständigt? Sollten solche Kooperationen gelingen, entstünde möglicherweise ein Konstrukt, das dem us-amerikanischen Lifestyle nicht gerade zuträglich ist.

Doch genau dafür gibt es Signale, die ihren vorläufigen Höhepunkt in der kommenden Woche finden könnten, denn am Donnerstag, den 27.11.2014 trifft sich erneut die OPEC in Wien - mit Russland ganz in der Nähe.

Öldiplomatie in vollem Gange

Venezuela, Russland und Iran sind aufgrund ihrer großen Abhängigkeit von Verkaufserlösen die großen Verlierer des aktuellen Ölpreiseinbruchs. Die diplomatischen Bemühungen laufen daher bereits vor dem OPEC-Treffen auf Hochtouren. Bloomberg berichtet, dass Venezuelas Präsident Nicolas Maduro sich um Kooperation mit Nicht-OPEC-Mitgliedern bemüht. Der venezuelanische Außenminister traf deshalb sechs Energieminister, darunter den russischen Energieminister Alexander Novak. Ein weiteres Treffen dieser Art ist kommenden Dienstag angesetzt, zwei Tage bevor die OPEC zu ihrem Treffen zusammenkommt. Und es wurde auf Drängen von Venezuela von Caracas nach Wien verlegt, so dass alle wichtigen Akteure sich in derselben Woche in der österreichischen Hauptstadt einfinden.

Ganz offenbar ist die Öldiplomatie in vollem Gange. Venezuela scheint nach Kooperationspartnern außerhalb der OPEC zu suchen, um beim OPEC-Treffen mit vergrößerter Macht seine Position deutlich zu machen. Und die kann aus Venezuelas Sicht nur lauten: Ölförderung drosseln, um den Ölpreis über die (inzwischen) gewohnten 100-US$-Grenze zu heben. Diesen Wunsch dürfte auch Russland teilen, welches zur Stabilisierung des Staatshaushalts eher 120 als 100 US$ braucht (siehe: Telepolis: Warum der Benzinpreis nicht sinken darf). Auch Igor Setchin, Chef von Rosneft und Vertrauter Putins, wird Wien besuchen.

Signale einer engeren Kooperation zwischen Russland und dem Kartell gab es beispielsweise auch 2011. Katars Ölminister hätte Russland gern in der OPEC gesehen, auch wenn er die Chance dafür gering einschätzte. Auch Saudi-Arabien hat über den damaligen Geheimdienstchef Bandar bin Sultan Russland im Sommer 2013 wohl eine OPEC-Mitgliedschaft angeboten. Allerdings wurde das damalige Zusammentreffen von Bandar und Putin sehr seltsam kommentiert. Von einem "Geheimdeal" war die Rede, der Preis- und Mengenabsprachen zur Ölförderung vorsah. Nichts, was die US-Politik gern sehen würde. Die Meldung wurde damals aus russischen Quellen lanciert und bekommt einen schalen Beigeschmack, wenn man sie damit verbindet, dass Bandar bin Sultan im April 2014 der Geheimdienstposten entzogen wurde. Hauptzweck des Gesprächs zwischen Bandar und Putin war zu diese Zeitpunkt wohl, die Unterstützung Russlands für den syrischen Staatschef Assad zu kappen. Zum Zeitpunkt des Treffens stellte sich Russland demonstrativ an die Seite Assads, der als letzter Verbündeter aus postsowjetischen Zeiten im arabischen Raum übriggeblieben ist. Letztlich scheiterte an Russlands Haltung ein konsequentes Vorgehen der USA gegen die syrische Staatsmacht, mit dem Effekt, dass Syrien heute in Teilen an die ISIS-Extremisten gefallen ist und sich zu einem "failed state" mit einem Flüchtlingsproblem entwickelte, das inzwischen bis nach Deutschland reicht.

Öl, Geld und Politik: Russland unter Druck

Der Preisverfall setzt Russland massiv unter Druck. Gut möglich, dass eine abgestimmte saudi-amerikanische Ölpolitik den Preisverfall hervorrief, mit dem Russland gefügig gemacht werden soll. Wenn Putin Assad fallen läßt und sich von Sanktionen und drohenden Finanz- und Wirtschaftsproblemen auch bezüglich der Ukraine verhandlungsbereit zeigt, könnte der Ölpreis sich vielleicht schneller erholen, als man denkt. Aus politischen, nicht aus wirtschaftlichen Gründen. Allerdings könnte die aktuelle Situation auch zu neuen, ungewohnten Konstellationen führen. Wenn der weltgröße Ölexporteur Saudi-Arabien mit dem weltgrößten Ölverbraucher USA gemeinsame Sache macht und die Interessen der anderen OPEC-Mitglieder hintergeht, könnte es (mal wieder) zu hitzigen Diskussionen in Wien führen. Wenn parallel Russland mit unzufriedenen OPEC-Mitgliedern Kooperationsgespräche führt, könnten neue Allianzen entstehen. Politik ist manchmal ein überraschungsreiches Geschäft.

Es wäre interessant zu wissen, was im Juni auf dem Welt-Petroleum-Kongress in Moskau hinter den Kulissen besprochen worden ist.

Kommentarlos, Teil 49

Noch vor sechs Monaten hatten die Energieanalysten vorhergesagt, dass die Förderung der Opec-Länder zulegen wird und sich Saudi-Arabien deswegen zurückhalten muss. Mittlerweile haben sie ihre Meinung aber geändert – denn die Förderung in Libyen, Iran und Irak hat sich nicht im erhofften Ausmaß erholt.

[...]

„Jetzt geht es nicht mehr darum, ob die Saudis mehr Raum geben, sondern darum, ob sie weitermachen und über ausreichende freie Kapazitäten verfügen”, sagte Jamie Webster, Analyst von IHS in Washington. „Der Opec fällt es zunehmend schwerer, ihre Arbeit zu machen und alle notwendigen Barrel zu liefern.”

Zu lesen: Im Handelsblatt (Dank an Mario)