Der aktuelle Preisverfall beim Öl verwirrt, wenn man von der Überlegung herangeht, dass im Zuge von Peak Oil eine Verknappung von Öl zu steigenden Ölpreisen führt. Offenbar gibt es derzeit keine Knappheit, sondern eine relative Überversorgung, die den Preis senkt. Waren die Gazetten bis vor kurzem noch damit voll, dass der sinkende Preis mal wieder ein Beleg für die Fehlthese eines Ölfördermaximums ist, warnen nun vermehrt Stimmen, dass ein niedriger Preis bei den Ölverkäufern natürlich zu schrumpfenden Erlösen führt. Die Kosten des einen sind nunmal die Erlöse eines anderen. Aus diesen derzeit schrumpfenden Erlösen müssen die Ölförderer nicht nur ihre laufenden Kosten decken, sondern auch die Rücklagen bilden, aus denen Investitionen in künftige Ölförderprojekte finanziert werden. Schrumpfende Ölpreise heute schrumpfen demnach die Investitionen morgen. Diese Tatsache wird kritisch, wenn man sie vor dem Hintergrund des aktuellen IEA-WorldEnergyOutlook (WEO) sieht.

Dieser Vorausblick auf die Weltenergieversorgung sagt einen Anstieg des Weltenergieverbrauchs bis 2040 um 37% über das heutige Niveau voraus. Jeweils ein Viertel der Energie soll dann aus Öl, Gas, Kohle und "kohlenstoffarmen Quellen" kommen. (Die Welt ist mit diesem Szenario auf einem 3,6K-Durchschnittstemperaturanstieg unterwegs, sagt die IEA.) Von 90 Millionen Barrel Öl-Tagesverbrauch heute soll der Ölbedarf auf 104 Millionen Barrel Tagesverbrauch 2040 steigen. Allerdings warnt die IEA den aktuellen Preisverfall auf die lange Sicht fortzuschreiben und formuliert Unsicherheiten, dass die Versorgung so auch funktioniert:

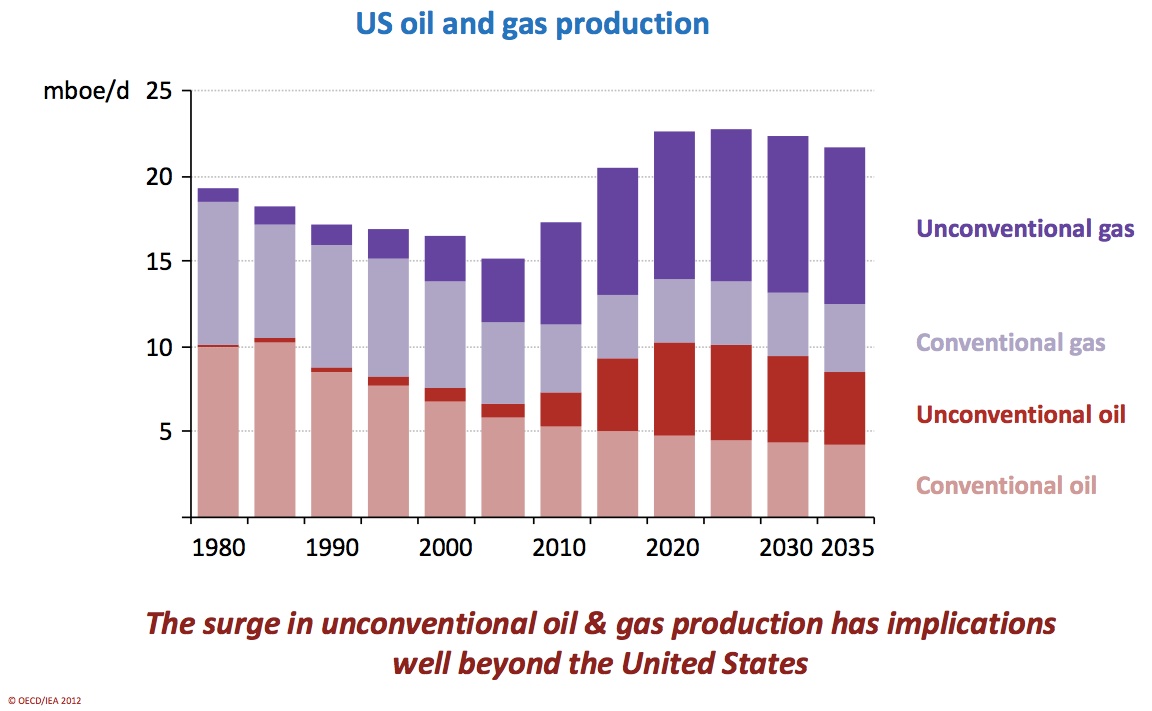

Bis Beginn der 2030er-Jahre werden Investitionen in der Größenordnung von 900 Milliarden USD pro Jahr in die Öl- und Gasförderung notwendig sein, um die projezierte Nachfrage decken zu können, allerdings besteht Unsicherheit, ob diese Investitionen rechtzeitig verfügbar sein werden – insbesondere dann, wenn die Förderung von Light- Tight-Oil in den Vereinigten Staaten Anfang der 2020er-Jahre stagniert und die Gesamtproduktion zurückgeht.

Projektierte 900 Milliarden US$ müssen finanziert werden aus eben den Erlösen, die derzeit durch den sinkenden Ölpreis schrumpfen. Hält das aktuelle Ölpreisniveau an, werden diese 900 Milliarden nicht zusammenkommen, womit klar ist: Entweder lebt die Welt mittelfristig mit weniger Öl oder mit höheren Ölpreisen. (Oder mit beidem.)

Der aktuelle Ölpreisverfall birgt Risiken an anderer Stelle. So verweist DIE ZEIT gut formuliert auf die Finanzrisiken, die der sinkende Ölpreis hervorbringen kann. Da die Ölfirmen ihre Reservenschätzungen als Sicherheit für Kredite hinterlegt haben, schrumpfen diese Sicherheiten mit dem Ölpreis - denn ein sinkender Ölpreis schrumpft die förderbaren Reserven. (Als Reserve gilt Öl, welches technisch und wirtschaftlich förderbar ist. Öl, was zwar vorhanden, aber nicht förderbar ist, gilt als Ressource.) Somit werden die Kredite faul, wenn der Ölpreis zu stark sinkt. Eine Ansteckung des sowieso instabilen Finanzsystems durch Finanzprobleme des Energiesektors wird wahrscheinlicher. Die teure Förderung von Tight Oil durch Fracking und Ölsanden wird zudem unrentabel, wenn der Ölpreis schrumpft. Schon das jetzt erreichte niedrige Niveau führt dazu, dass die Überlegungen zur umstrittenen KeystoneXL-Pipeline in den USA überholt sind: Beim aktuellen Preis rechnet sich das Projekt nicht mehr, schreibt CNBC.

Somit wird deutlich: Der Ölpreis hat einen Stabilitätskorridor nach unten verlassen. Sowohl Förderprojekte wie auch die Staatshaushalte diverser Ölförderer stehen auf der Kippe, auch wenn sich der kurzfristig orientierte BiLD-Leser hierzulande über ein paar Cent Spritkostenersparnis freut.

Insgesamt müssen wir uns von der Vorstellung lösen, in einem Peak-Oil-Umfeld gingen die Preise schnurstracks nach oben. Vielmehr birgt das bereits erreichte Ölpreisniveau von zwischenzeitlich 100 US$ Platz für viel größere Schwankungsbreiten, die entsprechend größere Auswirkungen auf die Finanzlage der Ölunternehmen und Staatshaushalte haben. Darin unterscheidet sich die heutige Situation maßgeblich von der Anfang der Jahrtausendwende, als Öl noch für 25 US$/Barrel zu haben war und auch von der Situation in den 1970ern, als die Ölkrisen auf einem Niveau von 3 bis 10 US$/Barrel stattfanden. Die seit damals enorm aufgeblähten Ölmengen, die das planetare ökonomische System verschlingt, multipliziert mit dem inzwischen viel höherem Preisniveau formt letztlich eine sehr viel größere Risikoblase. Das aufgrund der sich verändernden Rahmenbedingungen die Ölversorgung von morgen keineswegs gesichert ist schreibt dann auch die IEA, fraglich ist, ob Entscheider in Unternehmen und Politik diesen Absatz lesen, verstehen und in ihre Entscheidungen angemessen einfließen lassen:

Die Komplexität und Kapitalintensität der Entwicklung der brasilianischen Tiefseevorkommen, die Schwierigkeit, die US-amerikanische Light-Tight-Oil Förderentwicklung in ähnlichm Maßstab außerhalb Nordamerikas nachzubilden, ungelöste Fragen bezüglich des Wachstumsausblicks der kanadischen Ölsandproduktion, die Sanktionen, die den Zugang Russlands zu Technologie und den Kapitalmärkten einschränken sowie – vor allem – die politischen und sicherheitstechnischen Herausforderungen im Irak könnten alle zu einem Defizit an Investitionen unterhalb der erforderlichen Niveaus beitragen. Die Situation im Nahen Osten bereitet die größte Sorge, da die Welt zunehmend von der Ölproduktion in dieser Region abhängig wird, insbesondere die asiatischen Länder, die in 2040 zwei von drei international gehandelten Barrels importieren.

Im letzten Satz steckt zudem das sogenannte Export-Land-Model (ELM) als Problem drin: Wenn Asien in 2040 zwei von drei international gehandelten Barrels importiert, bleibt entsprechend nur noch 1 von 3 für den Export bestimmten Barrels für Europa, Nord- und Südamerika, Afrika und Australien übrig. Wenn 2040 Öl dann immer noch zu heutigen Kosten zu kriegen sein soll, muss der Bedarf dieser Weltregionen ganz schön zusammenschrumpfen...

PS:

- FAZ: Gerüchte: Fusionieren die Ölzulieferer Halliburton und Baker Hughes? (Werden da die Fracking-Finanzrisiken im größer werdenen Konglomerat versteckt?)

- W:O: Kupfermarkt: Unbekannter Käufer kauft riesige Mengen Kupfer (Monopoly...)