Die Welt testet den Price-Down-Peak: Der Ölpreis ist unter 30 US$ gefallen und damit in Sphären angekommen, die zuletzt 2009 als Reaktion auf die drohende Kernschmelze des Weltfinanzsystems 2008 erreicht wurden. Dazwischen lagen drei Jahre mit einem Über-100-Dollar-Preisniveau, von dem wir annahmen, dass es relativ stabil sei: Hoch genug, um Investitionen in die Ölförderung zu gewährleisten und offenbar grade noch ökonomisch tragfähig für die ölabhängigen Volkswirtschaften. Um vor dem Finanzsystemkrisenbeginn ein Ölpreisniveau von unter 30 US$ zu finden müssen wir in die Jahre vor 2004 zurückgehen: Bevor George W. Bush in Reaktion auf den 11. September den Irak militärisch destabilisierte und bevor Putin und Chodorkowski um den russischen Ölkonzern Yukos stritten.

Inzwischen sind Öl-Sorten aus dem US-Fracking-Gebiet von North Dakota nahezu unverkäuflich: 'nen Dollar Fuffzich zahlen Raffinerien für das Zeug in den USA grade noch, weil es aufgrund seiner chemischen Zusammensetzung schwer verarbeitbar ist. Und allerlei Leute warnen, der Ölpreis könnte noch tiefer gehen. Man könnte glauben, der Ölmarkt sucht den Peak nach unten. Und so mancher frohlockt, weil Diesel für 90 Cent zu kriegen ist.

Langsam mehren sich die Stimmen die vor den Auswirkungen warnen: Zahlreiche Länder sind auf die Geldzuflüsse aus Öleinnahmen angewiesen. Vom Break Even Oil Price (BEOP), dem Preisniveau das die Staatshaushalte Russlands, Saudi Arabiens oder Venezuelas im Gleichgewicht hält, sind wir schon dutzende Dollar entfernt. Und so mancher Analyst sieht den Preis auf dem Weg zu 10 US$. "Peak Oil" im Sinne des Erreichen eines Fördermaximums, scheint grade eine Debatte aus einer anderen Welt zu sein. Die Welt "schwimmt im Öl", die Läger sind voll, die Pumpen laufen auch beim ehemaligen Swing-Producer Saudi Arabien auf vollen Touren, der Iran darf nach der Aufhebung der Sanktionen auch wieder "Gas geben" und die Nachfrage nach Öl kommt nicht hinterher - trotz des grotesken Preisnachlasses. Importländer wie Deutschland, Griechenland, Italien, Spanien, die USA oder auch China dürfen ihre Ersparnisse in aufgehübschten Handelsbilanzen nachlesen. Schön, wenn man nicht soviel Geld ausgeben muss, oder? Problematisch an einer global integrierten Weltwirtschaft: Die Wirtschaftslage der Ölverkäufer könnte sich dramatisch drehen, was - wie der Chef des Weltwirtschaftsforum Klaus Schwab feststellt - zu neuen Flüchtlingswellen führen könnte:

"Jetzt stellen Sie sich eine Milliarde Menschen vor, die alle nach Norden gehen."

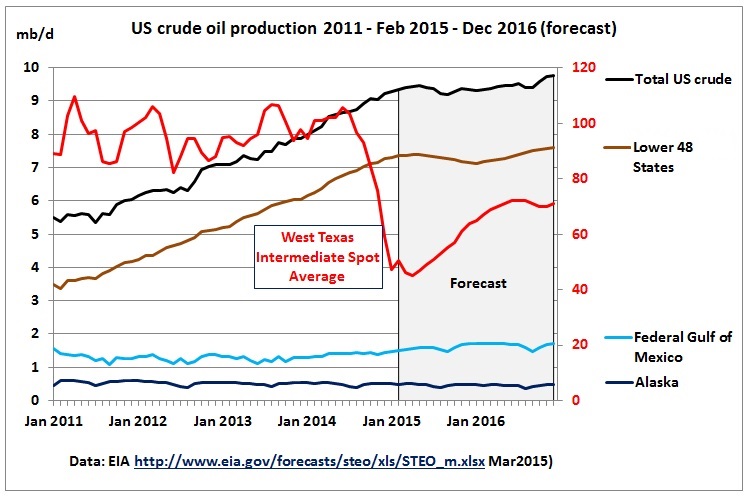

So ist das in komplexen Systemen, die bei so mancher Parameteränderung in immer krassere Schwingungen geraten können. Der Ausbruch des Ölpreises aus jeglichem Stabilitätskorridor (nach unten) wird also Staatspleiten, Wirtschaftskrisen und Migrationsströme nach sich ziehen und zugleich das Ölangebot von Morgen in Frage stellen: BHP Billiton schreibt grade mal wieder 7,2 Milliarden US-Dollar auf seine Fracking-Investitionen ab, doch es ist nicht die erste Wertberichtigung. Wer investiert noch in die Ölförderung von morgen? In den USA sind nur noch 135 Gasbohranlagen in Betrieb, 2008 waren es über 1500 und auch die Zahl der Ölbohrtürme hat sich inzwischen gedrittelt: 515 nach über 1500 vor 2 Jahren. Gut möglich, dass wir die bestehenden Fördergebiete nur noch weiterfahren, ohne nennenswerte Investitionen in neue Förderungen. Der Rebound könnte dann hart werden, auch wenn er noch Jahre hin sein kann: Der Preissprung nach oben, wenn sich das Verhältnis von Angebot und Nachfrage doch mal wieder ändert. Doch der Blick in die Glaskugel war in den vergangenen Jahre alles andere als dankbar, also lassen wir das an dieser Stelle.

Die USA haben jedenfalls in 2015 mal wieder einen Förder-Peak überschritten. Dafür sind die Läger so voll wie noch nie: eine halbe Milliarde Barrel lagert allein in den USA. Deshalb interessierts auch grade niemanden so recht - und vermutlich ist es auch wirklich nicht so relevant, schließlich ließ sich die Armada von Bohranlagen relativ schnell ausmotten und wieder ins Feld schicken. Dass allerdings ein solch niedriger Ölpreis nicht gerade dazu beiträgt, alternative Energiequellen und sparsamen Energieeinsatz wirtschaftlich zu machen - die Zukunft wirds uns "danken". Also pulvern wir raus, was drin ist in der Erdkruste und "freuen" uns auf das Seneca-Cliff.

Interessant ist, dass das Peak-Konzept zunehmend auf andere Bereiche übertragen wird. Man könnte auch sagen: Die Grenzen des Wachstums werden sichtbarer und "Peak Oil" hat einen bildlichen Begriff beigetragen. Ikea jedenfalls scheint zu akzeptieren, dass "Peak Furniture" in Europa erreicht ist. Wir haben genug Möbel stellt der Möbelhersteller fest. Anderswo in der Welt mag das anders sein, aber hierzulande quellen Wohnungen, Keller und Dachböden von Zeug über. Immerhin sagt der Ikea-Nachhaltigkeitsbeauftragte, das Unternehmen wolle mehr recyclebare Möbel herstellen, was ein gutes Ergebnis des Peaks sein dürfte. Die Stadtverwaltung Amsterdams hat beschlossen, dass bis 2025 alle Busse des Stadtverkehrs elektrisch fahren und die Grünen in Deutschland diskutieren (ernsthaft?) darüber, ab 2036 die Zulassung von Verbrennungsmotor-PKW zu verbieten. Bis dahin wird noch viel passieren... Gutes 2016!